[자유 게시판] 역사상 가장 위대한 투자자는 누구일까?

Work4Block

Work4Block- 0

- 1,679

- 0

- 0

- 글주소

- 09-06

주식 시장에서 수익률을 기준으로, 어떤 투자자가 가장 위대한 투자자일까?

농구 팬들 가운데서 벌어지고 있는 조던 vs. 르브론 논쟁과 비슷하다. 수치를 보지 않아도 누구인지 답을 알고 있지만, 어쨌든 답을 증명할 수 있도록 수치로 설명해 보자.

하지만 승자를 가르기에 앞서, 위대한 투자자 중 한 명씩 후보에서 제외토록 하자.

르네상스 테크놀로지의 짐 시몬스가 있다. 그와 그의 휘하에 있는 박사들이 어떤 실적을 기록하고 있는지 밝히지 않기 때문에, 그의 수익률은 비밀에 쌓여있다. 또한 훌륭한 투자자이긴 하만, 그를 제외한 이유는 그의 주력 펀드가 현재 외부 투자자를 받지 않기 때문이다. 그는 자신의 투자 방식이 운용 자산이 많아질수록 한계가 있음을 현명하게 일찌감치 깨달았다.

조지 소로스와 그의 제자 스탠리 드러켄밀러 역시 각각 장기간 믿을 수 없는 수익률을 기록했다. 하지만 여기서 이 둘의 문제는 정답의 인물만큼의 규모로 자본을 운용해 보지 않았다는 것이다.

피터 린치는 사상 최고의 뮤추얼 펀드 매니저 중 한 명이었지만, 비교적 일찍 업계에서 은퇴했으며, 일각에서는 실적 중간에 구멍이 있다고 주장하기도 한다.

이제 단 한 인물만 남았다. 이 인물에 대해 이의를 제기하는 사람은 거의 없으리라고 본다. 바로 워런 버핏이다.

버핏을 가장 위대한 투자자로 꼽은 이유는 이렇다:

버핏은 버크셔 해서웨이를 경영하기 전 개인 투자자와 친지들의 자금으로 소규모 투자 파트너십을 운영했다. 1957~1968년에 보고된 수익률은 연평균 25.3%였고(수익률이 6% 이상일 경우 받았던 수수료 25%를 포함시키면 연평균 31.6%였다), 같은 기간 다우 지수의 연평균 수익률은 약 9%였다.

버핏은 이 투자 파트너십 운용을 그만둔 후, 본격적으로 버크셔 해서웨이를 투자 기반으로 바꾸었다.

이후 1965~2018년 동안 버크셔 해서웨이(20.6%)는 S&P 500(9.6%) 보다 두 배나 높은 연평균 수익률을 올렸다.

하지만 이런 엄청난 연평균 수익률만으로는 전체 이야기를 알 수 없다.

이 기간 동안의 버크셔의 총 수익률은 약 25,000,000%%였으며, 이에 비교해 S&P 500은 14,000%였다.

이렇게 엄청난 수익률은 오랜 기간 자본을 복리로 불려온 결과물이다. 50년 이상 동안 연평균 10%의 수익률만 올린다고 해도 엄청난 결과를 가져올 수 있다. 때문에 버핏의 수익률은 비현실적이기도 하다.

버핏이 오랫동안 그런 수익률을 올릴 수 있었다는 사실이 아마도 그의 실적에서 가장 인상적인 면일 것이다. 그리고 버크셔의 시가총액을 거의 5,000억 달러까지 늘릴 수 있었다는 사실 역시 버핏을 세상의 그 어떤 투자자와도 차별화시켜준다.

여기서 끝이 아니다.

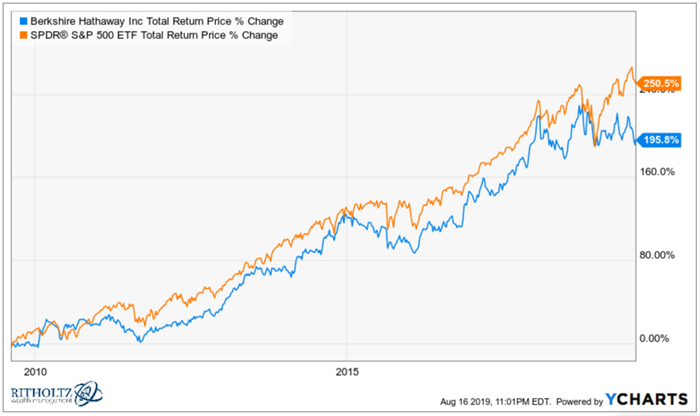

최근 들어, 버크셔 해서웨이는 과거만큼 시장보다 우수한 수익률을 거두지 못하고 있다.

가치 투자가 저조한 성과를 보이고 있다는 점을 감안하면, 그리 나쁜 수익률은 아니라고 주장할 수도 있다.

하지만 지난 10년 동안 버크셔의 실적이 저조했다는 사실이 역으로 그 이전 버핏의 실적이 얼마나 인상적이었는지 강조해 준다.

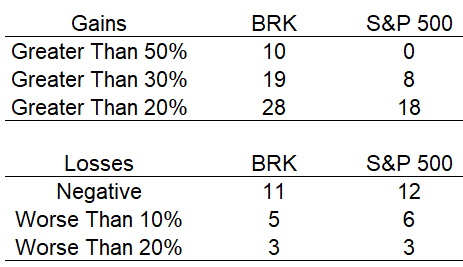

수치를 파고들면 알 수 있는 더 놀라운 사실 중 하나는 버핏이 기록한 연간 수익률의 엄청난 규모다. 다음 표는 S&P 500과 비교한 연간 수익률이다.

S&P 500가 마이너스(-) 수익률을 기록했던 12개 연도에서 버크셔는 절반에서 플러스(+) 수익률을 올렸다. 시장이 평균 13% 정도의 손실을 기록하는 동안, 버핏은 평균 약 2% 수익을 올렸다.

손실을 기록한 연도는 S&P 500과 유사하지만, 손실 규모는 시장에 비해 아주 작았다.

버핏은 10개 연도에서 50% 이상을 올렸는데. 그중 5개 연도의 수익률이 80% 이상이었고, 2개 연도는 100%가 넘었다.

버핏이 최악의 수익률을 기록한 기간은 1973~1974년의 약세장으로, 이 2년 동안 S&P 500가 37%의 손실을 기록한 데 반해, 버크셔는 50%의 손실을 겪었다.

이런 저조한 수익률을 기록한 이후의 성과는 반대로 아주 눈부셨다. 1976~1989년 기간 동안, 버크셔 해서웨이는 총 21,000% 이상(연평균 거의 47%)의 수익률을 올렸다. 14년 동안 매년 거의 50%씩 자본을 불린 것이다.

이 기간 동안 시장 역시 큰 상승을 기록했지만, 전체 수익률은 620%, 연평균 15.1%였다.

가장 잘 알려진 버핏이 저조한 성과를 기록한 기간은 1990년대 말 닷컴 거품이 한창이던 때였다. 하지만 한 해를 빼고는 사람들이 생각하는 만큼 그리 심각한 성과는 아니었다.

1999년, S&P 500이 21% 상승하는 동안, 버크셔는 20%의 손실을 겪었다. 하지만 1995년부터 1998년까지는 버크셔의 수익률(243%)이 S&P 500(188%)을 앞질렀다.

1999년을 심각하게 보낸 이후, 버크셔의 성과는 다시 빛을 발했다.

2000~2002년 심각했던 약세장에서 S&P 500이 37% 이상 하락하는 동안 버크셔는 거의 30%의 수익률을 기록했다. 1995~2002년 기간을 보면, 버핏의 수익률(257%)이 S&P 500(118%)를 앞섰다.

그리고 그 이후의 수익률은 그다지 좋지 못했지만, 버핏은 자본의 규모가 시장보다 좋은 수익률을 올리는 데 장애물임을 인정하고 있다.

버핏이 이 문제를 어떻게 풀어낼 수 있을 것인지에 대한 수많은 글이 나와 있다.

그런 글들을 반복하고 싶진 않지만, 버핏이 60년 넘는 투자 인생 동안 이룩한 높은 수익률을 합해 놓고 보면, 사상 가장 위대한 투자 기록을 세워놓았음을 쉽게 알 수 있다.

자료 출처: A Wealth of Common Sense, "Who Has the Most Impressive Investment Track Record?"